مقدمهای بر اسیلاتور ATR

اسیلاتور ATR یا میانگین محدوده واقعی، یک شاخص تحلیل تکنیکال است که توسط تحلیلگر بازار بورس، جی. ولز وایلدر جونیور در کتاب “مفاهیم جدید در سیستمهای تجاری تکنیکال” معرفی شد. این اسیلاتور نوسانات بازار را با تجزیه کل محدوده قیمت دارایی در آن دوره اندازهگیری میکند. اATR یک میانگین متحرک است که معمولاً از 14 روز از محدودههای واقعی استفاده میکند. برای کسب اطلاعات بیشتر درباره این اسیلاتور تا انتهای این متن با ما همراه باشید.

فرمول میانگین برد واقعی

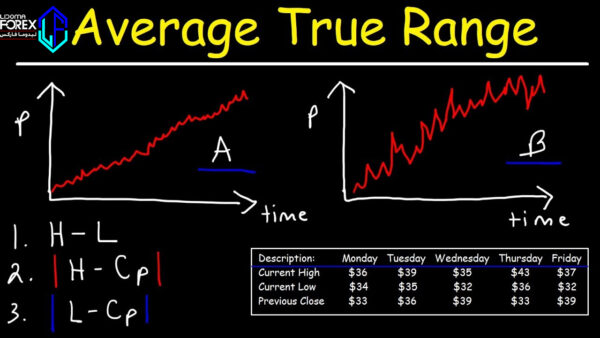

اولین قدم در محاسبه ATR، یافتن یک سری مقادیر در محدوده واقعی برای یک ضمانت با وثیقه است. محدوده قیمت یک دارایی برای یک روز معاملاتی معین، صرفاً مقدار محدوده بالای آن منهای مقدار محدوده پایین آن است. در همین حال، محدوده واقعی گستردهتر است و به صورت زیر تعریف می شود:

TR=Max[(H − L),Abs(H − CP),Abs(L − CP)]

ATR=(n1)(i=1)∑(n)TRi

N= دوره زمانی طی شده

Tri= یک محدوده خاص از مقادیر واقعی

نحوه محاسبه میانگین محدوده واقعی

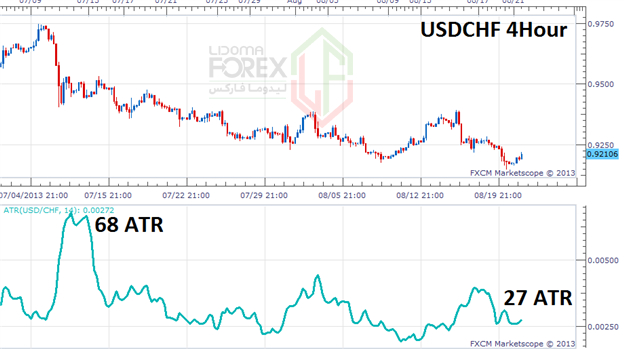

معامله گران میتوانند از دورههای کوتاهتر از 14 روز برای تولید سیگنالهای معاملاتی بیشتر استفاده کنند، در حالی که دورههای طولانیتر احتمال بیشتری برای تولید سیگنالهای معاملاتی کمتری دارند. برای مثال، فرض کنید یک معاملهگر کوتاه مدت فقط میخواهد نوسانات یک سهام را در یک دوره پنج روز معاملاتی تجزیه و تحلیل کند. بنابراین، معامله گر میتواند مقدار اسیلاتور ATR پنج روزه را محاسبه کند.

با فرض اینکه دادههای قیمت به ترتیب زمانی معکوس مرتب شدهاند، معاملهگر حداکثر قدر مطلق بالاترین قیمت فعلی را منهای پایین قیمت فعلی، قدر مطلق بالای قیمت فعلی منهای بسته قبلی و قدر مطلق مقدار پایین فعلی منهای بسته قبلی را پیدا میکند. این محاسبات محدوده واقعی برای پنج روز معاملاتی اخیر انجام میشود و سپس برای محاسبه اولین مقدار ATR پنج روزه بهطور میانگین محاسبه میشود.

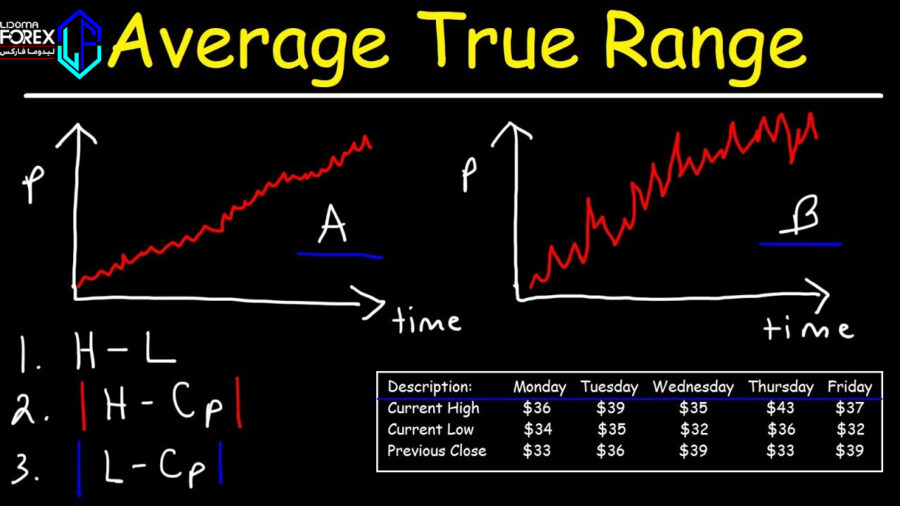

ATR چه اطلاعاتی را در اختیار شما قرار میدهد؟

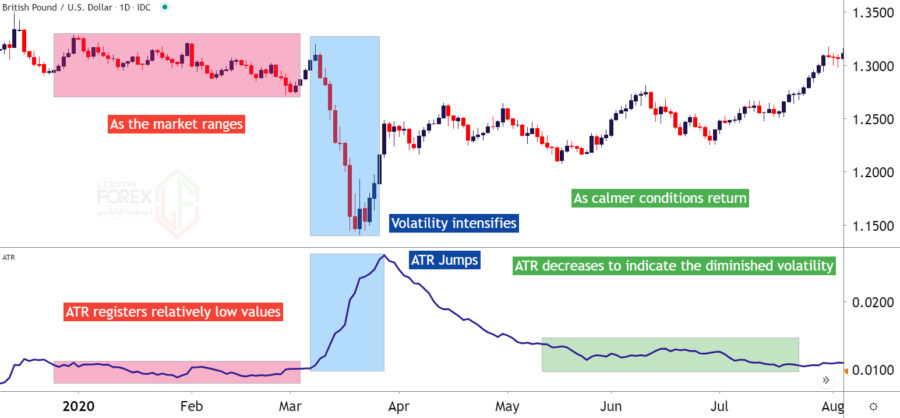

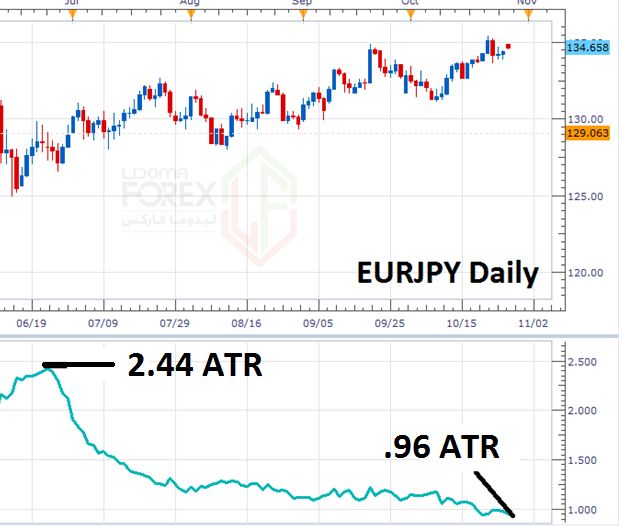

وایلدر در ابتدا ATR را برای کالاها ساخته بود، اگرچه این اندیکاتور میتواند برای سهام و شاخصها نیز استفاده شود. ATR ممکن است توسط تکنسینهای بازار برای ورود و خروج از معاملات استفاده شود و ابزار مفیدی برای افزودن به یک سیستم معاملاتی است. این اسیلاتور برای معامله گران ایجاد شد تا با استفاده از محاسبات ساده، نوسانات روزانه یک دارایی با دقت بیشتری اندازه گیری شوند.

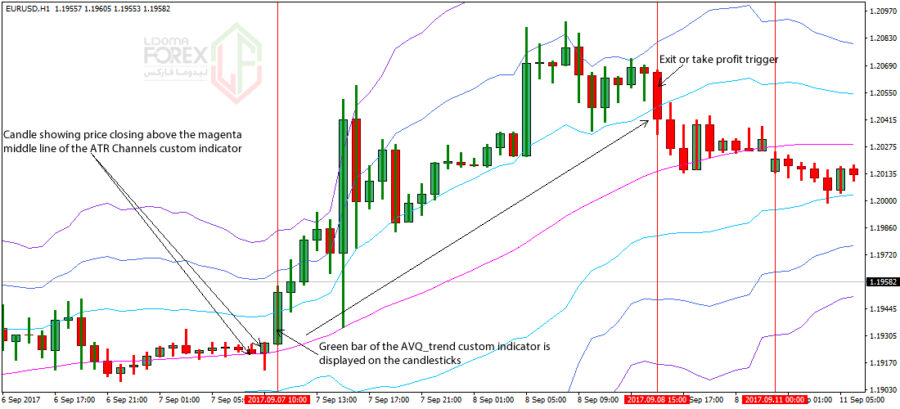

نشانگر جهت قیمت را نشان نمیدهد. بلکه عمدتاً برای اندازه گیری نوسانات ناشی از شکافها و محدود کردن حرکات بالا یا پایین استفاده میشود. محاسبه اسیلاتور ATR نسبتاً ساده است و فقط به اطلاعات قیمت در گذشته نیاز دارد. ATR معمولاً به عنوان یک روش خروج استفاده روند استفاده میشود که صرف نظر از نحوه تصمیم گیری برای ورود میتواند اعمال شود.

یکی از تکنیکهای محبوب که به عنوان “خروج لوستر” شناخته میشود و توسط چاک لوبو توسعه داده شدهاست، به این شکل محاسبه میشود: خروجی لوستر یک ایستگاه انتهایی را در زیر بالاترین ارتفاعی که از زمان ورود شما به معامله به آن رسیدهاید، قرار میدهد. فاصله بین بالاترین ارتفاع و سطح توقف چند برابر ATR تعریف میشود.

بهعنوان مثال، ما میتوانیم سه برابر ارزش ATR را از بالاترین مقدار از زمانی که وارد معامله شده ایم، کم کنیم.ATR همچنین میتواند به معاملهگر نشان دهد که در بازارهای مشتقه چه اندازه معامله انجام دهد. میتوان از رویکرد ATR برای اندازهگیری موقعیت استفاده کرد که تمایل خود یک معاملهگر به پذیرش ریسک و همچنین نوسانات بازار پایه را نشان میدهد.

محدودیتهای ATR چیست؟

دو محدودیت اصلی برای استفاده از نشانگر ATR وجود دارد. اولین مورد این است که ATR یک معیار ذهنی است، به این معنی که قابل تفسیر است. هیچ مقدار مشخصی از ATR وجود ندارد که با اطمینان به شما بگوید که روند در شرف معکوس شدن است یا خیر. درعوض، قرائتهای ATR همیشه باید با قرائتهای قبلی مقایسه شوند تا میزان قوت یا ضعف یک روند را متوجه شوید.

به عنوان مثال، افزایش ناگهانی ATR به دنبال یک حرکت بزرگ و در مخالفت با روند غالب، ممکن است باعث شود برخی معاملهگران فکر کنند که ATR روند قدیمی را تأیید میکند. ممکن است ATR اینجا اشتباه کرده باشد.

سخن آخر درباره اسیلاتور ATR

اسیلاتور ATR یا میانگین محدوده واقعی یک شاخص اندازه گیری نوسانات بازار است که در تحلیل تکنیکال استفاده میشود. معمولاً از میانگین متحرک ساده 14 روزه که دارای یک سری از شاخصهای دامنه واقعی است، مشتق شدهاست. ATR در ابتدا برای استفاده در بازارهای کالا ایجاد شد اما از آن زمان برای همه انواع اوراق بهادار نیز کاربرد پیدا کرده است.