مقدمهای بر آموزش الگوی کلاسیک Flag

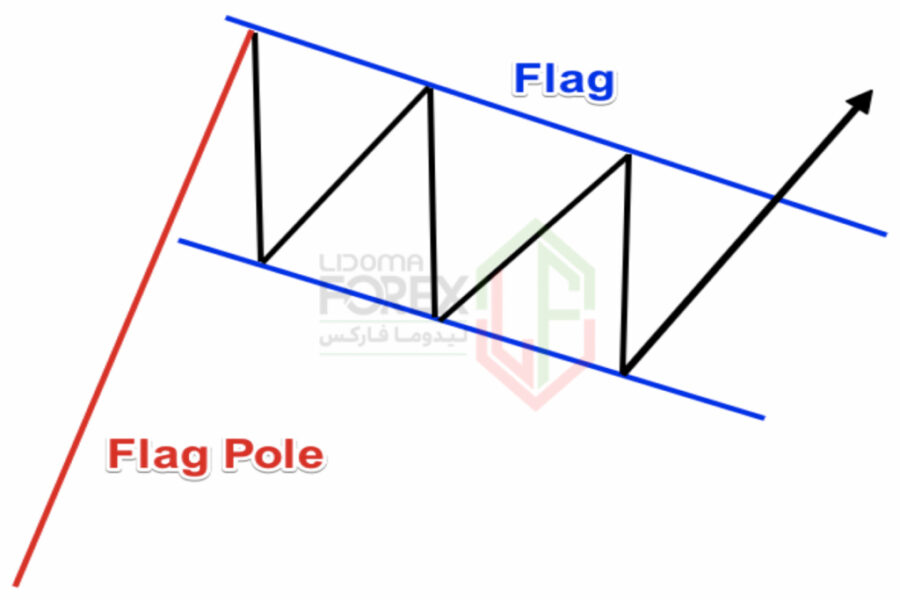

آموزش الگوی کلاسیک Flag در تحلیل تکنیکال کاربردی است. در زمینه تحلیل بازار بورس، پرچم یک الگوی قیمتی است که در یک بازه زمانی کوتاهتر، برخلاف روند قیمت غالب مشاهده شده در بازه زمانی طولانیتر در نمودار قیمت حرکت میکند. این نام به این دلیل است که بیننده را به یاد پرچم روی میله پرچم میاندازد. الگوی پرچم برای شناسایی ادامه احتمالی روند قبلی از نقطهای که قیمت در برابر همان روند تغییر کرده است، استفاده میشود. در صورت از سرگیری روند، افزایش قیمت میتواند سریع باشد و با توجه به الگوی پرچم، زمان معامله را سودمند میکند. برای کسب اطلاعات بیشتر درباره این الگو پیشنهاد میکنیم تا انتهای این متن با ما همراه باشید.

الگوی کلاسیک Flag چگونه عمل میکند؟

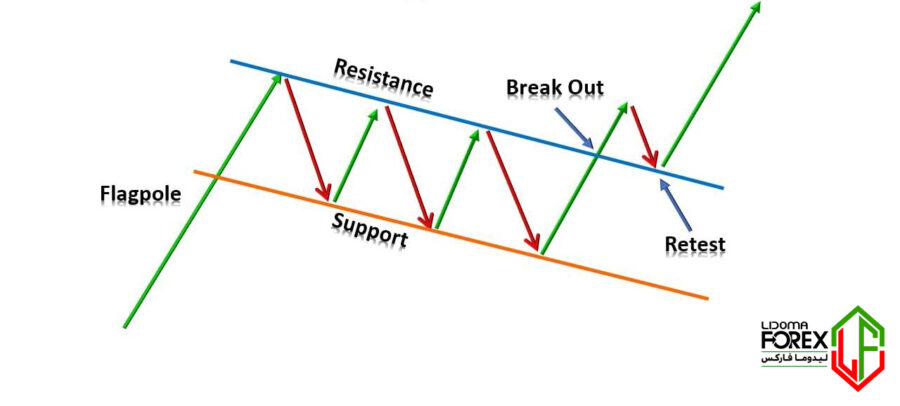

پرچمها حوزههای تثبیت شدید در عمل قیمت هستند که حرکت خلاف روند را نشان میدهند که مستقیماً پس از یک حرکت جهتدار شدید قیمت دنبال میشود. این الگو معمولاً از پنج تا بیست نوار قیمتی تشکیل شده است. الگوهای پرچم میتوانند روند صعودی (پرچم صعودی) یا روند نزولی (پرچم نزولی) داشته باشند. پایین پرچم نباید از نقطه وسط میله پرچم قبل از آن بیشتر شود. الگوهای پرچم پنج ویژگی اصلی دارند: روند قبلی کانال تثبیت الگوی حجم یک شکست تاییدی که در آن قیمت در همان جهت شکست حرکت میکند. آموزش الگوی کلاسیک Flag به شما کمک میکند در معاملات موفق شوید.

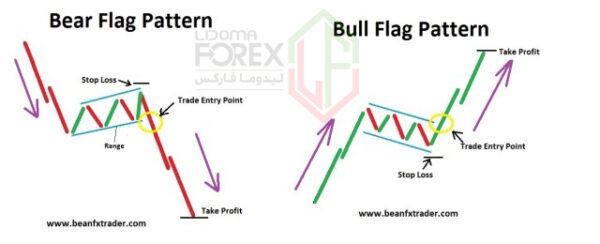

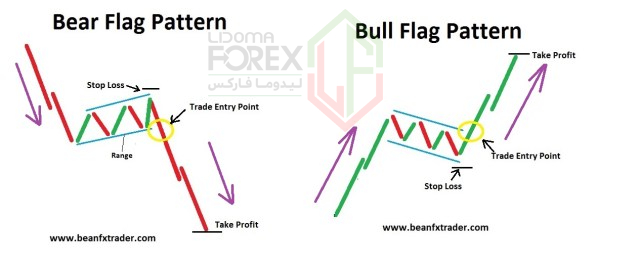

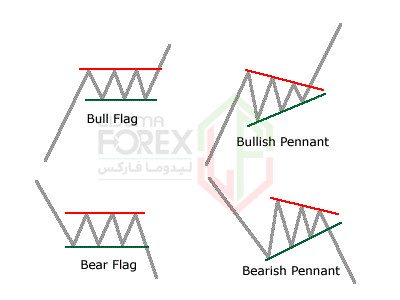

الگویهای صعودی و نزولی

الگوهای صعودی و نزولی ساختارهای مشابهی دارند اما در جهت روند و تفاوتهای ظریف در الگوی حجم متفاوت هستند. الگوی حجم صعودی در روند قبلی افزایش و در تثبیت کاهش مییابد. در مقابل، یک الگوی حجم نزولی ابتدا افزایش مییابد و سپس تمایل به حفظ سطح دارد، زیرا روندهای نزولی تمایل به افزایش حجم با پیشرفت زمان دارند. الگوی پرچم نیز با نشانگرهای موازی در ناحیه تثبیت مشخص میگردد. اگر خطوط با هم همگرا شوند، الگوها به عنوان الگوی گوه یا پرچمی نامیده میشوند.

این الگوها از جمله قابل اعتمادترین الگوهای ادامه ای هستند که معامله گران از آنها استفاده می کنند، زیرا تنظیمی را برای ورود به یک روند موجود ایجاد میکنند که آماده ادامه است. این تشکل ها همگی مشابه هستند و تمایل دارند در موقعیت های مشابه در یک روند موجود ظاهر شوند.

الگوها نیز از همان الگوهای حجم و شکست پیروی میکنند. این الگوها با کاهش حجم تجارت پس از افزایش اولیه مشخص میگردند. این نشان میدهد که معاملهگرانی که روند غالب را پیش میبرند، فوریت کمتری برای ادامه خرید یا فروش خود در طول دوره تجمیع دارند. بنابراین این امکان را ایجاد میکند که معاملهگران و سرمایهگذاران جدید این روند را با اشتیاق دنبال کنند و قیمتها را با سرعتی سریعتر از حد معمول بالا ببرند. در آموزش الگوی کلاسیک Flag باید یاد بگیرید که چگونه با آن معامله کنید که در ادامه به این مساله میپردازیم.

چگونه با استفاده از الگوی پرچم معامله کنیم؟

با استفاده از پویایی الگوی پرچم، یک معامله گر میتواند با شناسایی سه نقطه کلیدی ورود، توقف ضرر و هدف سود، یک استراتژی برای تجارت چنین الگوهایی ایجاد کند.

ورود: حتی اگر پرچمها ادامه روند فعلی را نشان میدهند، عاقلانه است که برای جلوگیری از یک سیگنال نادرست منتظر شکست اولیه باشید. معامله گران معمولاً انتظار دارند روزی پس از شکسته شدن قیمت و بسته شدن بالای (موقعیت لانگ) خط روند موازی بالایی، پرچمی را وارد کنند. در یک الگوی نزولی، یک روز پس از بسته شدن قیمت در زیر (موقعیت کوتاه) خط روند موازی پایینتر است.

توقف ضرر: معامله گران معمولا انتظار دارند از طرف مقابل الگوی پرچم به عنوان نقطه توقف ضرر استفاده کنند. به عنوان مثال، اگر خط روند بالایی الگوی 55 دلار به ازای هر سهم باشد، و خط روند پایین الگوی 51 دلار به ازای هر سهم باشد، در این صورت سطح قیمتی زیر 51 دلار به ازای هر سهم، مکانی منطقی برای تعیین حد ضرر خواهد بود.

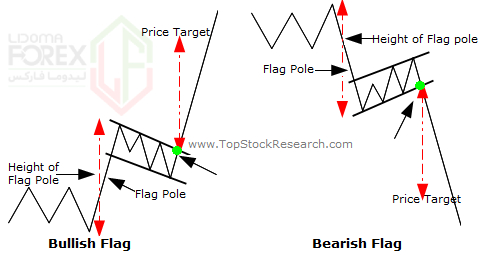

هدف سود: معاملهگران محافظهکار ممکن است بخواهند از تفاوت اندازهگیری شده در قیمت، بین خطوط روند موازی الگوی پرچم برای تعیین هدف سود استفاده کنند. به عنوان مثال، اگر 4.00 دلار تفاوت وجود داشته باشد و نقطه ورود 55 دلار باشد، معامله گر هدف سود خود را 59 دلار قرار میدهد. یک رویکرد خوش بینانهتر، اندازه گیری فاصله بر حسب دلار بین ارتفاع الگو و پایه میله پرچم برای تعیین یک هدف سود است.

از سری مقالات مشابه این مطلب

به عنوان مثالی در آموزش الگوی کلاسیک Flag ، اگر پایینترین قیمت میله پرچم 40 دلار، و بالای میله پرچم 65 دلار باشد، و اگر نقطه ورود شکست 55 دلار باشد، آنگاه هدف سودی که معاملهگر انتظار دارد دستیابی به آن را داشته باشد 80 دلار (55 دلار به علاوه 25 دلار) خواهد بود. علاوه بر این سه قیمت کلیدی، معامله گران باید به انتخاب اندازه موقعیت و روند کلی بازار توجه زیادی داشته باشند تا موفقیت را در استفاده از الگوهای پرچم برای هدایت استراتژیهای معاملاتی به حداکثر برسانند.

سخن آخر درباره آموزش الگوی کلاسیک Flag

الگوی پرچم یا Flag در تحلیل تکنیکال، نمودار قیمتی است که با یک روند متضاد شدید که پس از یک روند کوتاه مدت (قطب پرچم) مشخص میشود. الگوهای پرچم با شاخصهای حجم نماینده و همچنین عملکرد قیمت همراه هستند. الگوهای پرچم نشان دهنده تغییر روند یا شکست پس از یک دوره تثبیت هستند.