مقدمهای بر کاربرد اسیلاتور MACD

کاربرد اسیلاتور MACD در پیش بینی تغییر قیمت در بازار بورس است. معاملهگران و تحلیلگران بازار بورس از شاخصهای فنی مختلفی برای شناسایی روندها در بازار، پیشبینی تغییرات احتمالی در معاملات و در نهایت برای تجارت موفقیتآمیز یا ارائه مشاوره به مشتریان استفاده میکنند. شاخصها یا اسیلاتورها نقش مهمی در موفقیت معاملهگران بازار بورس دارند و شانس موفقیت را بسیار افزایش میدهند. اسیلاتور مک دی نیز یکی از این شاخصهای کاربردی است. برای کسب اطلاعات بیشتر درباره کاربرد مک دی، پس میکنیم تا انتهای این متن با ما همراه باشید.

اسیلاتور MACD چیست؟

نوسانگر واگرایی میانگین متحرک واگرایی یا MACD از محبوب ترین و پرکاربردترین اسیلاتورهای تحلیل تکنیکال است که معاملهگران و تحلیلگران از آن برای سنجش تغییرات قیمت در بازار بورس استفاده میکنند. اندیکاتور MACD در محاسبه و نشان دادن افزایش یا کاهش سریع حرکت کوتاه مدت کاربرد دارد. مک دی از دو شاخص ردیابی روند مختلف( به همین دلیل به آن میانگین متحرک میگویند) استفاده میکند. مک دی با کم کردن میانگین متحرک در دوره زمانی طولانیتر از میانگین متحرک در دوره زمانی کوتاهتر، یک نوسان ساز حرکتی از اختلاف این دو ایجاد مینماید.

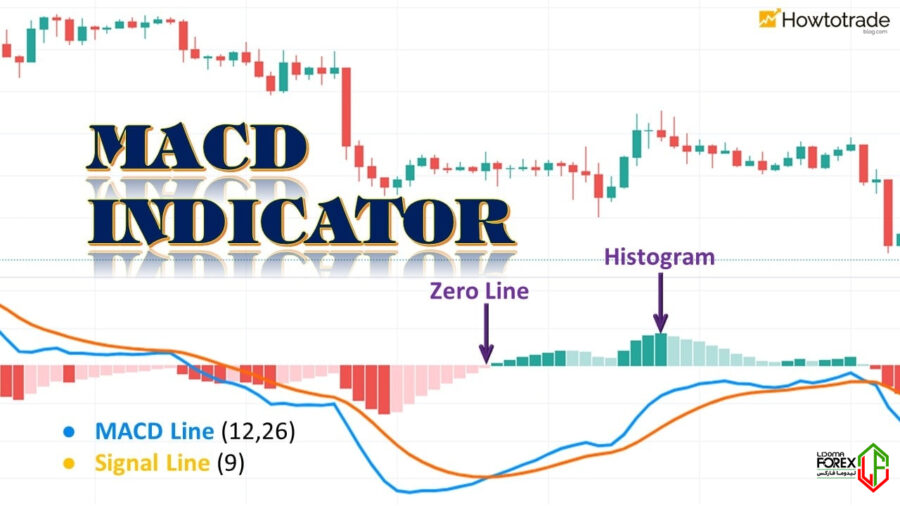

MACD به معامله گران و تحلیلگران توانایی دنبال کردن روندهای بازار و همچنین اندازه گیری حرکت تغییرات قیمت را ارائه میکند. میانگینهای متحرک محاسبهشده همگرا میشوند، از روی یکدیگر عبور میکنند و سپس به واگرایی ادامه میدهند. ممکن است از یکدیگر دور شوند که باعث میشود MACD از روی خط صفر یا زیر خط صفر عبور کند. کاربرد اسیلاتور MACD در پیش بینی تغیرات قیمت است. معاملهگران میتوانند به دنبال تقاطعها و واگراییهای سیگنالدهی ذکر شده باشند. با استفاده از این تقاطعها میتوان روندهای متغیر بازار را تشخیص داد که این روندها میتوانند صعودی یا نزولی باشند. به تصویر زیر دقت کنید تا کاربرد مک دی را بهتر متوجه شوید:

مک دی چگونه محاسبه میشود؟

تصویر قبلی به وضوح نشان میدهد که چگونه میانگینهای متحرک کوتاه مدت و بلند مدت به هم نزدیکتر میشوند (همگرا میشوند) یا بیشتر از هم فاصله میگیرند (واگرا میشوند) یا از روی یکدیگر عبور میکنند (تقاطع میکنند). MACD نشان دهنده رابطه متغیر میانگین متحرک نمایی کوتاه مدت یا میانگین متحرک نمایی بلند مدت است. مک دی از فرمول زیر استفاده میکند:

میانگین یا EMA 12 روزه منهای میانگین یا EMA 26 روزه

(12 day EMA – 26 day EMA) = MACD

معامله گران و تحلیلگران معمولاً از قیمتهای بسته شدن برای دورههای زمانی 12 روزه و 26 روزه استفاده میکنند تا EMA های مورد استفاده برای محاسبه واگرایی و همگرایی میانگین متحرک را ایجاد کنند. پس از این، یک میانگین متحرک 9 روزه برای خود خط MACD در کنار نشانگر ترسیم میشود تا به عنوان خط سیگنالی عمل کند و تغییرات بازار را نشان دهد.

تصویر بالا به وضوح خط واگرایی همگرایی میانگین متحرک، خط سیگنالینگ و همچنین هیستوگرام MACD را نشان میدهد که نشان دهنده تفاوت بین میانگین متحرک 9 روزه و مک دی است. کاربرد اسیلاتور MaCD زمانی مشخص میشود که به تفاوت حرکت آن با میانگین 9 روزه توجه کنید. هنگامی که خط نوسان ساز MACD از میانگین 9 روزه (خط سیگنالینگ) عبور میکند، هیستوگرام مثبت خوانده میشود. برعکس، هیستوگرام زمانی که MACD به زیر خط سیگنال میرود منفی است. همان طور که قبلاً اشاره کردیم، مقادیر 12 دوره و 26 دوره تنظیمات عمومی برای محاسبه MACD هستند. شما میتوانید این تغییرات زمانی را خودتان با بازار بورس تنظیم کنید و هر بازه زمانی که میخواهید را در نظر بگیرید.

کاربرد اسیلاتور مک دی چیست؟

واگرایی میانگین متحرک یا MACD اغلب برای دیدن نشانههایی از واگرایی از حرکت قیمت استفاده میشود. زمانی که قیمت در حال افزایش است اما MACD از این تغییرات پیروی نمیکند، این واگرایی از قیمت معمولاً به عنوان نشانهای از تغییر روند در آینده نزدیک تفسیر میشود. در واقع، بسیاری از معاملهگران از اسیلاتور مک دی صرفاً بهعنوان یک شاخص احتمالی تغییر روند استفاده میکنند و همیشه مراقب چنین انحرافی هستند و قبل از خرید و فروش آن را در نظر میگیرند.

سخن آخر درباره کاربرد اسیلاتور MACD

هر زمان که خط سیگنال در نقاطی بسیار بالا یا بسیار پایین تقاطع کرد، قبل از اقدام به خرید یا فروش محتاطانه عمل کنید. اگر یک تقاطع روی نمودار کم عمق به نظر میآید یا به نظر میرسد که به سمت بالا یا پایین حرکت میکند، اما پس از آن به شکل پلاتو باقی میماند، هوشیار باشید ولی عجله نکنید. نوسانات موجود در بازار بورس میتواند فریبنده باشد و باعث شود MACD به شکلهای غیرعادی تغییر کند.

تلاش برای استفاده از کاربرد اسیلاتور MACD و کار کردن با آن به طور منظم، به شما این امکان را میدهد تا الگوها و حرکات رایج آن را یاد بگیرید. کار کردن زیاد با مک دی به شما کمک میکند وقتی نوسانات شدید یا غیرمعمول به وجود میآید، بیشتر دقت کنید. هرچه بیشتر با اسیلاتور کار کنید، میتوانید به شکل صحیح سیگنالهای آن را تصحیح کنید و معامله را به شکل موفقیت آمیز انجام دهید.