مقدمهای بر آموزش الگوی کلاسیک

آموزش الگوی کلاسیک در این مقاله انجام میشود. مثلث متقارن یا Symmetrical Triangle یک الگوی نموداری است که با دو خط روند همگرا مشخص میشود که مجموعهای از قلهها و فرورفتگیهای متوالی را به هم متصل میکند. این خطوط روند باید در شیب تقریباً مساوی همگرا باشند. خطوط روندی که در شیبهای نابرابر همگرا میشوند به عنوان خط بالارونده، خط در حال سقوط، مثلث صعودی یا مثلث نزولی نامیده میشوند. برای کسب اطلاعات بیشتر درباره این الگو پیشنهاد میکنیم تا انتهای این متن با ما همراه باشید.

تفسیر نمودار Symmetrical Triangle

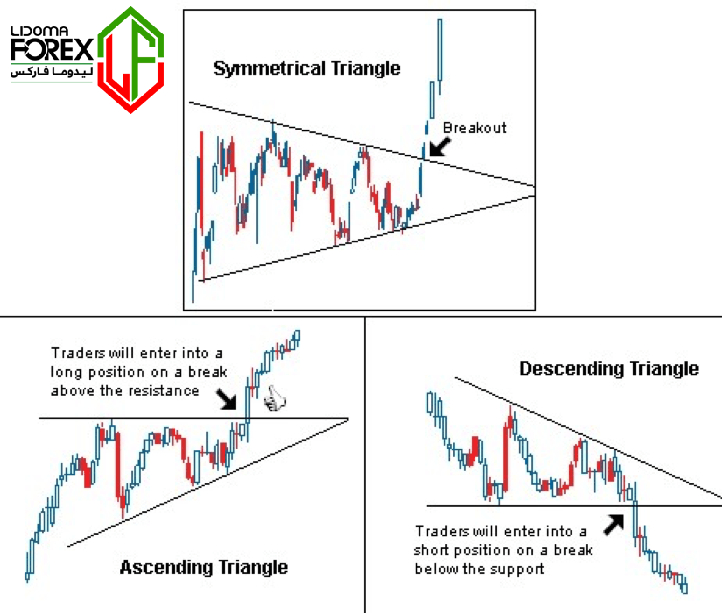

یک الگوی نمودار مثلثی متقارن نشان دهنده یک دوره تثبیت قبل از اینکه قیمت مجبور به شکست شود است. شکست از خط روند پایین شروع یک روند نزولی جدید را نشان میدهد، در حالی که شکست از خط روند بالا نشان دهنده شروع یک روند صعودی جدید است. این الگو به عنوان الگوی نمودار گوهای نیز شناخته میشود. هدف قیمت برای یک شکست یا شکست از یک مثلث متقارن برابر با فاصله از بالا و پایین اولین بخش الگوی اعمال شده به نقطه قیمتی است. برای مثال، یک الگوی مثلث متقارن ممکن است از 10 دلار شروع شود و قبل از اینکه محدوده قیمت در طول زمان محدود شود تا 15 دلار افزایش یابد. در ادامه آموزش الگوی کلاسیک به نکات نمودار Symmetrical Triangle میپردازیم.

نکات نمودار Symmetrical Triangle

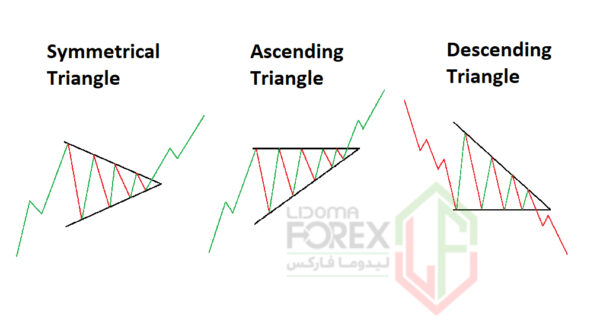

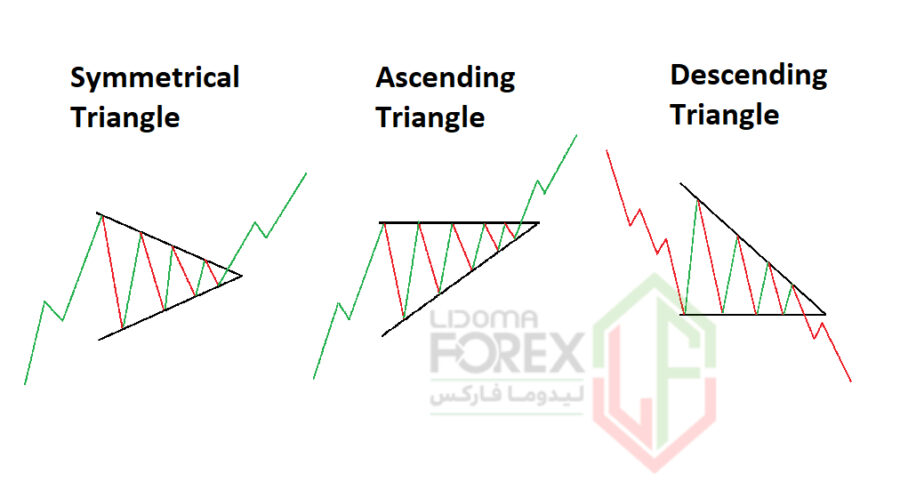

حد ضرر برای الگوی مثلث متقارن اغلب درست زیر نقطه شکست است. به عنوان مثال، اگر امنیت فوقالذکر از 12 دلار در حجم بالا شکسته شود، معاملهگران اغلب استاپ ضرر را درست زیر 12 دلار قرار میدهند. مثلثهای متقارن با مثلثهای صعودی و مثلثهای نزولی تفاوت دارند زیرا خطوط روند بالا و پایین هر دو به سمت یک نقطه مرکزی متمایل هستند. در مقابل، مثلثهای صعودی دارای خط روند بالایی افقی هستند که یک شکست بالقوه را بالاتر پیشبینی میکنند، و مثلثهای نزولی دارای یک خط روند افقی پایینتر هستند که شکست بالقوه را پایینتر پیشبینی میکنند. مثلثهای متقارن نیز از جهاتی شبیه به پرچمها هستند، اما نشانگرها به جای خطوط روند همگرا، دارای خطوط روند شیبدار به سمت بالا هستند.

مانند اکثر اشکال تحلیل فنی، الگوهای مثلث متقارن در ارتباط با سایر شاخصهای فنی و الگوهای نمودار بهترین عملکرد را دارند. معامله گران اغلب به دنبال یک حرکت با حجم بالا به عنوان تأیید شکست هستند و ممکن است از سایر شاخصهای فنی برای تعیین مدت زمان شکست استفاده کنند. برای مثال، شاخص قدرت نسبی یا RSI است برای تعیین اینکه چه زمانی یک اوراق بهادار پس از یک شکست بیش از حد خرید شده است، استفاده شود.

مثلثهای متقارن معکوس

در حالی که مواردی وجود دارد که مثلثهای متقارن معکوسهای مهم روند را مشخص میکنند، اغلب ادامه روند فعلی را نشان میدهند. صرف نظر از ماهیت الگو، ادامه یا معکوس، جهت حرکت اصلی بعدی را فقط میتوان پس از شکست معتبر تعیین کرد. در این بخش از آموزش الگوی کلاسیک ، قسمت از مثلث متقارن را جداگانه بررسی میکنیم.

• روند:

برای واجد شرایط بودن به عنوان یک الگوی ادامه دهنده، یک روند ثابت (حداقل چند ماهه) باید وجود داشته باشد. مثلث متقارن یک دوره تثبیت را قبل از ادامه پس از شکست مشخص میکند. چهار نقطه: حداقل 2 نقطه برای تشکیل یک خط روند و 2 خط روند برای تشکیل یک مثلث متقارن لازم است. بنابراین، برای شروع در نظر گرفتن یک سازند به عنوان یک مثلث متقارن، حداقل 4 نقطه مورد نیاز است. ارتفاع دوم باید کمتر از اولی باشد و خط بالایی باید به سمت پایین شیب داشته باشد. پایین دوم باید بالاتر از اول باشد و خط پایین باید به سمت بالا شیب داشته باشد. در حالت ایدهآل، این الگو با 6 نقطه (3 نقطه در هر طرف) قبل از وقوع شکست تشکیل میشود.

• حجم:

با گسترش مثلث متقارن و کاهش دامنه معاملات، حجم باید شروع به کاهش کند. این به سکوت قبل از طوفان اشاره دارد.

• مدت زمان:

مثلث متقارن میتواند برای چند هفته یا چندین ماه ادامه یابد. اگر این الگو کمتر از 3 هفته باشد، معمولاً به عنوان یک نشانه در نظر گرفته میشود. به طور معمول، مدت زمان حدود 3 ماه است.

• بازه زمانی شکست:

در این بخش از آموزش الگوی کلاسیک بازه زمانی شکست را بررسی میکنیم. نقطه شکست ایده آل در 1/2 تا 3/4 مسیر توسعه الگو یا بازه زمانی رخ میدهد. بازه زمانی الگو را می توان از راس (همگرایی خطوط بالا و پایین) تا ابتدای خط روند پایین (پایه) اندازه گیری کرد. شکستن قبل از نقطه 1/2 راه ممکن است زودرس باشد و شکست خیلی نزدیک به راس ممکن است ناچیز باشد. از این گذشته، با نزدیک شدن به اوج، زمانی باید شکست رخ دهد.

سخن آخر درباره آموزش الگوی کلاسیک

مثلثهای متقارن یا Symmetrical Triangle ها زمانی اتفاق میافتند که قیمت اوراق بهادار به گونهای تثبیت میشود که دو خط روند همگرا با شیبهای مشابه ایجاد میکند. بسیاری از معامله گران از مثلثهای متقارن در ارتباط با سایر اشکال تحلیل تکنیکال استفاده میکنند که به عنوان تایید عمل مینمایند.