الگوی شمعی Harami یک شمع ژاپنی است که میتواند نشانه معکوس شدن روند باشد و به معاملهگران نسبت ریسک به پاداش خوبی را ارائه دهد. این الگو با دو شمع، یک شمع بسیار بلند و به دنبال آن یک شمع بسیار کوتاهتر ایجاد میشود. الگوهای هارامی را میتوان در هر بازه زمانی پیدا کرد. پس از شناسایی آنها، فرآیند معامله از طریق آنها نسبتاً ساده است.

الگوی شمعی Harami چیست؟

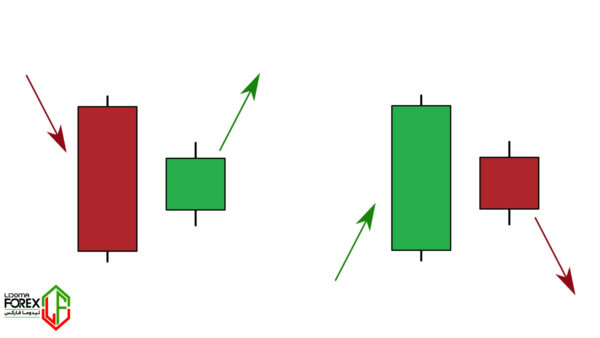

الگوی شمعی هارامی یک الگوی معکوس متشکل از دو شمع است. اولی یک شمع بلند است که روند را ادامه میدهد. شمع دوم که به طور قابل توجهی کوتاهتر است رنگ مخالفی دارد. بدنه شمع اول باید بدنه شمع دوم را کاملاً ببلعد.

هارامی یک الگوی شمعدانی ژاپنی است که در بین معاملهگران بسیار محبوب است. چون تشخیص آن آسان است. این الگو در هنگام معامله نسبت ریسک به بازده خوبی دارد. هارامی یک کلمه ژاپنی به معنای “باردار” است. این کلمه درک آنچه را که الگوی هارامی نشان میدهد آسانتر میکند. درست مانند یک زن باردار که نوزاد جدیدی به دنیا میآورد، الگوی هارامی نیز روند جدیدی را به وجود میآورد. برخی از تحلیلگران ممکن است بگویند که شکل این الگو به یک زن باردار نیز شباهت دارد. در کل دو نوع الگوی شمعی Harami شامل صعودی و نزولی داریم.

تفسیر الگوی شمعدانی هارامی نزولی

هارامی نزولی در بالای یک روند صعودی رخ میدهد. این الگو با یک شمع بزرگ و سبز شروع میشود و به دنبال آن یک شمع نزولی یا قرمز کوچکتر رخ میدهد.

یکی از اجزای کلیدی الگوی هارامی نزولی این است که شمع دوم باید فاصله کمتری داشته باشد تا نشان دهد روند صعودی قبلی ضعیف شده است. بدنه شمع اول باید بدنه شمع دوم را کاملاً ببلعد. این یک نکته کلیدی در الگوی هارامی است، زیرا قیمتها به قدری ضعیف هستند که نمیتوانند به یک حرکت صعودی و بالاترین حد قبلی برگردند که نشاندهنده عدم اطمینان و تغییر روند بالقوه است.

تفسیر الگوی شمعدانی هارامی صعودی

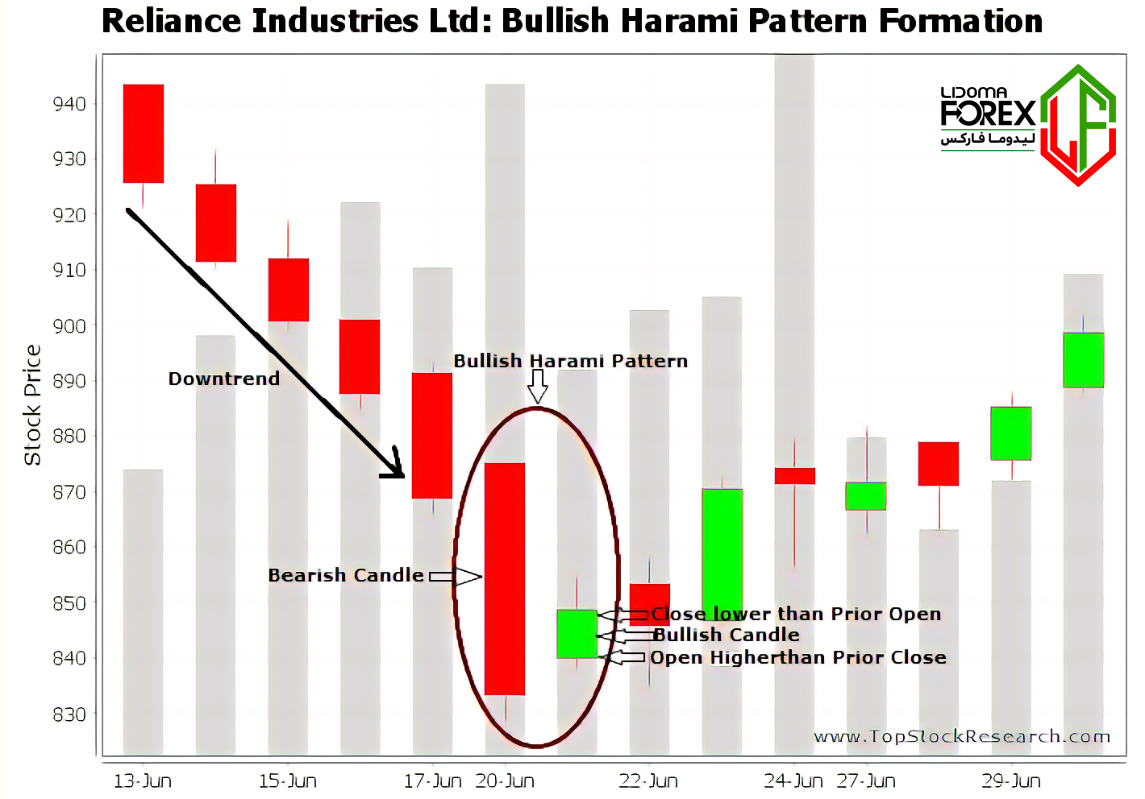

الگوی شمعی Harami صعودی برعکس هارامی نزولی است و در انتهای یک روند نزولی دیده میشود. اولین شمع این الگو یک شمع بزرگ و نزولی (قرمز) است. سپس یک شمع سبز صعودی ظاهر میشود. دقت کنید مهم است که بدنه شمع دوم، به طور کامل توسط بدنه شمع قرمز اول بلعیده شود. هارامی صعودی نشان میدهد که روند از پایین به بالا در حال تغییر است.

الگوی شمعی Harami چه شکلی است؟

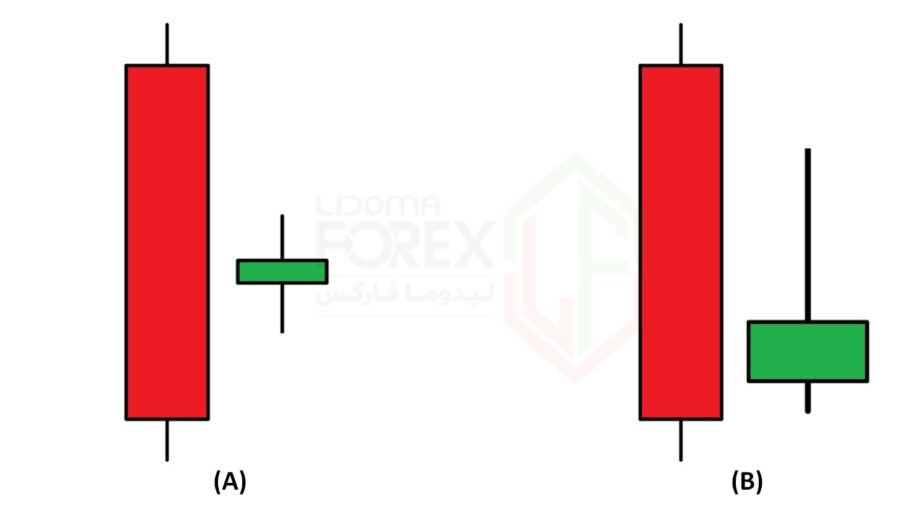

هارامی یک الگوی دو شمعدانی است. شمعدان اول از نظر اندازه بسیار بلند است. شمعدان دوم به میزان قابل توجهی کوچکتر است. بدنه شمع دوم باید درون بدنه شمع اول قرار داشته باشد یا در آن فرو رفته باشد. در حالت ایدهآل، شما باید شمع دوم را با اندازهای کمتر از نصف شمع اول ببینید.

اینجاست که تصویر یک زن باردار معنا پیدا میکند. او شمع اول بلند خواهد بود و کودک او شمع کوچکتر است که در شمع اول تجسمیافته است. یک تمایز مهم این الگو با دیگر الگوهای شمعی این است که شمع دوم باید در جهت مخالف شمع اول باز شود.

به عنوان مثال، در بالا میبینیم که الگوی شمعی Harami صعودی در نمودار 4 ساعته برای رمز ارز LINK ایجاد شده است. در این نمودار، LINK در یک روند نزولی قرار دارد که حدود 30 درصد کاهش مییابد. سپس یک شمع نزولی بزرگتر از حد معمول شکل میگیرد و به دنبال آن یک شمع سبز کوچک ایجاد میشود.

این دو شمع با هم هارامی صعودی را ایجاد میکنند. در آن نقطه، یک روند صعودی جدید شروع میشود و LINK بیش از 40 درصد افزایش مییابد. این اتفاق ممکن است در هر بازار دیگری از جمله فارکس نیز بیفتد.

شناسایی الگوی شمعی Harami صعودی و نزولی در نمودار معاملاتی

اکنون که با شکل و ساختار شمع هارامی آشنا شدید، بسیار مهم است که بدانید کجا این الگو را در بازار بیابید.

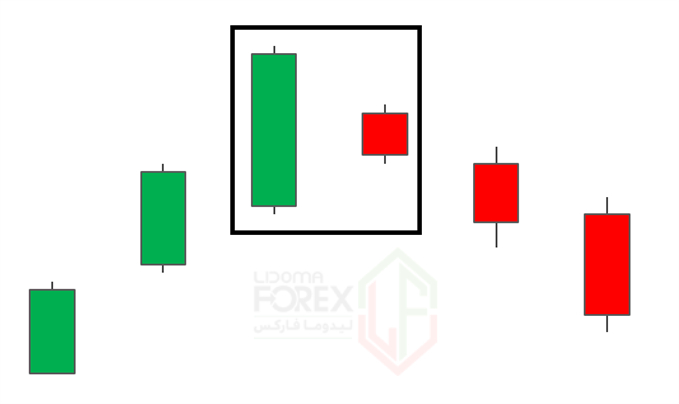

الگوهای هارامی صعودی آغازگر روندهای صعودی جدیدی هستند، همان طور که در نمودار بالا میبینیم. بنابراین، آنها را فقط پس از یک روند نزولی میتوانید بیابید. پس از یک یک روند نزولی، الگوی صعودی هارامی با یک شمع بزرگ صعودی و یک شمع کوچک نزولی شروع میشود. این نشان میدهد که روند نزولی احتمالاً در حال تسلیم شدن است. همان طور که شمع تمام میشود، یک تجمع سریع شروع میشود اما متوقف میشود. در اصل، فروشندگان تمام شدهاند، اما خریداران هنوز ظاهر نشدهاند. این الگو زمانی تایید میشود که بازار همچنان به رشد خود ادامه دهد و بالاتر از سطح پایین اخیر خود باقی بماند. برعکس این موضوع برای شکلگیری هارامی نزولی صادق است.

الگوی شمعی Harami نزولی شروع یک روند نزولی جدید است. بنابراین، تنها در انتهای یک روند صعودی دیده میشود. همان طور که روند افزایش مییابد، مانند نمودار بالا، هارامی با یک شمع سبز بزرگ شروع میشود. زمانی که شمع دوم در زیر بسته شدن شمع اول باقی ماند، قیمت شروع به کاهش میکند.

در ادامه هیچ پیشرفت قابل توجهی در جهت نزولی حاصل نمیشود و بدنه شمع دوم توسط شمع اول غرق میشود. این رفتار قیمتی نشان میدهد که بازار آنقدر ضعیف است که نمیتواند به بالاترین حد خود بازگردد. به علت عدم وجود خریداران جدید، قیمت بیشتر کاهش مییابد و روند نزولی جدیدی را آغاز میکند.

الگوی صلیب هارامی در مقابل الگوی دوجی

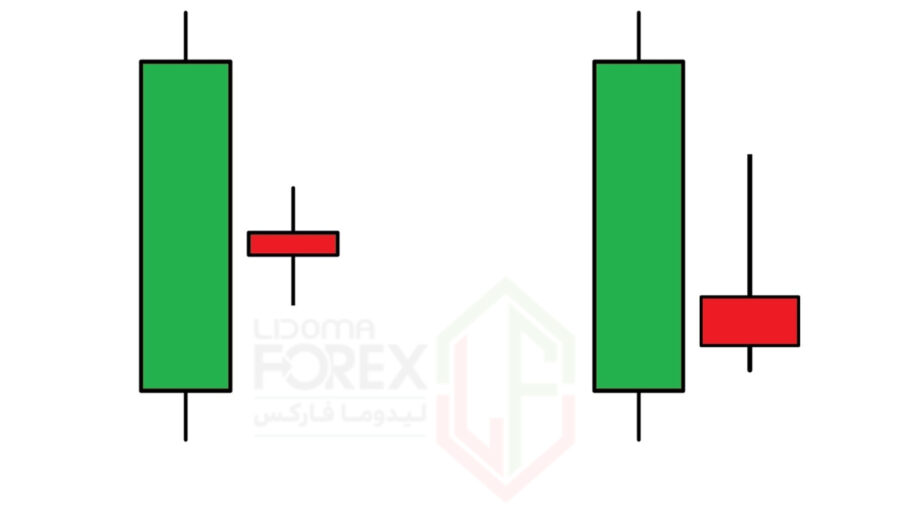

برخی از الگوهای شمعدان ژاپنی شباهتهایی به هم دارند و ممکن است تشخیص آنها از یکدیگر دشوار باشد. به عنوان مثال، شمع صلیب هارامی یک نوع خاص از الگوی هارامی است که شباهتهایی به الگوی دوجی دارد، اما تفاوتهایی در استفاده از این دو نیز وجود خواهد داشت. اول از همه، صلیب هارامی ترکیبی از الگوی هارامی و یک ستاره دوجی است.

شمع دوم صلیب هارامی یک ستاره دوجی است که شبیه علامت مثبت است. اما در هر صورت این اصل که شمع دوم باید در بدنه شمع اول فرو برود وجود دارد. الگوی شمعدان دوجی شباهتهایی به صلیب هارامی دارد. بارزترین شباهت این است که یک ستاره دوجی یکی از پنج نوع مختلف الگوهای دوجی است. در واقع نوع خاصی از دوجی در شمع دوم صلیب هارامی قرار میگیرد.

با این حال، الگوی دوجی یک الگوی یک شمعی است، در حالی که الگوی شمعی Harami یک الگوی دو شمعی است. دوجی به خودی خود بیروند است. چون الگوی دوجی دلالت بر عدم تصمیمگیری دارد و ما مطمئن نیستیم که روند بعدی چه خواهد بود.

از سری مقالات مشابه این مطلب

از سوی دیگر، صلیب هارامی در خط مقدم تغییر روند قرار میگیرد. بنابراین، پیوند ستاره دوجی با شمعدان بزرگ هارامی، الگوی خاصی را به دست میدهد که نشان میدهد روند در شرف معکوس شدن است.

نحوه معامله با الگوی شمعی Harami

برخی از مزایای تجارت از طریق الگوی هارامی شامل سیگنالهای قدرتمندی است که تولید میکند. این الگوها به راحتی قابل تشخیص هستند، که میتوانند فرصتهای ریسک به پاداش قوی را به همراه داشته باشند. در زیر یک فرآیند گام به گام برای شناسایی و تجارت با هر دو نوع الگوی هارامی را خواهید دید.

معامله با شمع هارامی صعودی

در نیمه اول سال 2021، بیت کوین در حال سقوط بود. دورههایی از شیبهای کوتاه وجود داشت که صرفاً مناطق تحکیم را برای راهاندازی رالی بعدی فراهم میکرد. یک منطقه تحکیم با الگوی هارامی صعودی به پایان رسید. بیایید این تنظیمات را دقیقتر بررسی کنیم.

در ژانویه 2021، بیت کوین شروع به تثبیت دستاوردهای اخیر خود کرد و یک اصلاح با روند کاهشی داشت. روند نزولی اولین قدم برای ایجاد محیطی است که شرایط را برای شکلگیری هارامی صعودی آماده میکند (1).

21 ژانویه، بزرگترین روز کاهش قیمت بیت کوین، نشان میدهد که معاملهگران ممکن است در حال تسلیم شدن باشند و به زودی کوتاه بیایند. این شمع قرمز بزرگ اولین شمع از دو شمع در طرح هارامی میشود (2).

مطمئناً، روز بعد بیت کوین اندکی کاهش مییابد، اما روز را با قیمت بالاتری به پایان میرساند. بدنه این شمع دوم توسط بدنه شمع اول بلعیده شده است (3). این به ایجاد فرصت معاملاتی صعودی کمک میکند.

تنظیم تجارت با الگوی شمعی Harami ساده است. ورود طولانی درست بالای شمع دوم انجام میشود. در این مثال، ورود طولانی نزدیک به 33800 دلار اتفاق میافتد (3).

حد ضرر نیز باید درست زیر نقطه پایین هارامی تنظیم شود. در این مورد، اخیراً یک نوسان پایین، درست زیر همین منطقه قیمتی وجود داشت. بنابراین، عاقلانه است که استاپ ضرر را درست زیر آن نقاط پایین نزدیک به 27480 دلار قرار دهیم (4).

سپس فاصله بین نقطه ورود و توقف ضرر را محاسبه میکنیم. در این مورد، تفاوت 6320 دلار است. ما میخواهیم این فاصله را دو برابر کنیم و به 12640 دلار برسیم. برای محاسبه سطح سود، مقدار دو برابر شده جدید را به قیمت ورودی اضافه کنید. 33800 دلار + 12640 دلار سطح سود 46440 دلاری را به همراه دارد (5). این نسبت ریسک به پاداش 1:2 را تضمین میکند.