هنگامیکه یک اندیکاتور با نمودار قیمت مخالفت میکند، معاملهگران میتوانند از این فرصت استفاده کنند و سود ببرند. چنین اتفاقی را واگرایی میگویند. واگرایی به دو دسته مثبت و منفی تقسیم میشود. واگرایی مثبت همان طور که از نامش پیدا است سیگنال خرید و واگرایی منفی سیگنال فروش است. ما امروز قصد داریم شما را با واگرایی منفی در تحلیل تکنیکال و انواع آن آشنا کنیم. پس با ما همراه باشید.

واگرایی چیست؟

یک واگرایی زمانی ظاهر میشود که یک اندیکاتور فنی (معمولا یک اسیلاتور) شروع به ایجاد روندی کند که با حرکت واقعی قیمت در تضاد است. واگرایی نوعی هشدار است که برای کنترل ریسک اهمیت زیادی دارد. زیرا احتمال معکوس شدن روند بعد از رخداد واگرایی بالا است.

معاملهگران از اندیکاتورهای فنی مانند اسیلاتورها برای تشخیص واگرایی استفاده میکنند. اسیلاتورها معمولاً برای نشان دادن زمانی که قیمتها به حداکثر رسیده است و احتمال برگشت آن وجود دارد، به معاملهگر هشدار میدهند. با این حال باید از دیگر اجزای تحلیل تکنیکال مانند سطوح حمایت و مقاومت نیز استفاده کرد تا بتوان سیگنال واگرایی را تایید نمود.

عدم توافق یا واگرایی بین نمودار قیمت و روند نوسانگر نشاندهنده این است که احساسات سرمایهگذار بیش از حد افراطی شده و احتمال تغییر جهت وجود دارد. واگراییها ممکن است باعث ایجاد معاملات در هر دو جهت شوند.

واگرایی منفی در تحلیل تکنیکال چیست؟

واگراییها میتوانند یک سیگنال هشداردهنده مهم برای پایان روند صعودی باشند. چنین واگرایی را واگرایی منفی مینامند. واگرایی منفی در تحلیل تکنیکال زمانی رخ میدهد که قیمتها همچنان به اوجهای بالاتر (معمولاً در بازار صعودی) ادامه میدهند، در حالی که نوسانگر (مثلا RSI) در حال تشکیل اوجهای بسیار پایینتری است (که نشاندهنده ضعف در روند صعودی است).

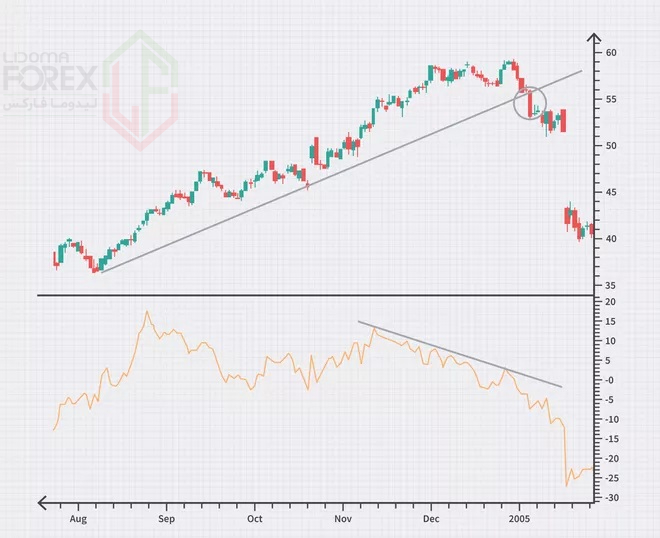

واگرایی منفی بیشتر زمانی اتفاق میافتد که اندیکاتور به اوج خود رسیده و در منطقه “اشباع خرید” قرار گرفته است. اگر از RSI برای جستوجوی واگراییها استفاده میکنید، باید زمانی که پیکهای اندیکاتور بالای 70 یا در منطقه اشباع خرید هستند، بیشترین توجه را به واگرایی کنید. شما میتوانید این نوع شکل از واگرایی را در نمودار زیر مشاهده کنید.

هم معاملهگران طولانی مدت و هم معاملهگران کوتاه مدت باید نسبت به واگرایی منفی حساس باشند و از آن استفاده کنند. یک معاملهگر طولانی مدت برای کنترل ریسک و جلوگیری از ازدستدادن سود خود بعد از رخداد واگرایی منفی اقدام به فروش دارایی خود میکند. یک معاملهگر کوتاهمدت نیز برای به دست آوردن سود وارد موقعیت فروش میشود.

واگرایی منفی میتواند بر تعدادی از شاخصهای فنی مختلف اعمال شود. تشخیص واگرایی منفی مانند واگرایی مثبت تقریبا ساده است و میتواند نشاندهنده معکوس شدن یا ادامه روند بازار باشد. در ادامه در مورد اینکه چه زمان واگرایی منفی نشانه معکوس شدن روند و چه زمان نشانه ادامه روند است صحبت میکنیم.

واگرایی منفی در تحلیل تکنیکال

واگرایی منفی در تحلیل تکنیکال زمانی رخ میدهد که اندیکاتور در حال رسیدن به اوجهای پایینتر یا بالاتر باشد. در حالی که نمودار قیمت در حال تکمیل اوجهای بالاتر یا پایینتر است. حال اگر روند صعودی باشد معکوس میشود و اگر نزولی باشد ادامه مییابد.

اگر بتوانید بین واگرایی منفی و مثبت تفاوت قائل شوید بهتر میتوانید از این دو سیگنال استفاده کنید. در واگرایی مثبت نیز اندیکاتور در خلاف جهت نمودار قیمت رفتار میشود با این تفاوت که در اینجا به جای اوجههای قیمتی به کفها توجه میکنیم. دقت کنید معمولا برای تشخیص واگراییها از اندیکاتور RSI استفاده خواهیم کرد. چون این اندیکاتور نمایش مطمئنتری از احساسات سرمایهگذاران است و زمان اشبا خرید یا اشباع فروش بازار را به خوبی نشان میدهد.

یک مثال از واگرایی منفی در تحلیل تکنیکال

تصویر زیر نمونهای از واگرایی منفی است:

در این تصویر قیمت دارایی در یک روند صعودی طولانی مدت قرار دارد. یک معاملهگر دقیق، متوجه میشود که اندیکاتور ROC در حال کاهش است، در حالی که قیمت همچنان به صعود خود ادامه میدهد. این نوع واگرایی منفی میتواند نشانهای باشد که قیمت ممکن است معکوس شود. اگر قیمت به زیر خط روند صعودی سقوط کند، این امر معکوس شدن روند را تأیید میکند و معاملهگر باید یک موقعیت کوتاه ایجاد کند.

انواع واگرایی منفی در تحلیل تکنیکال

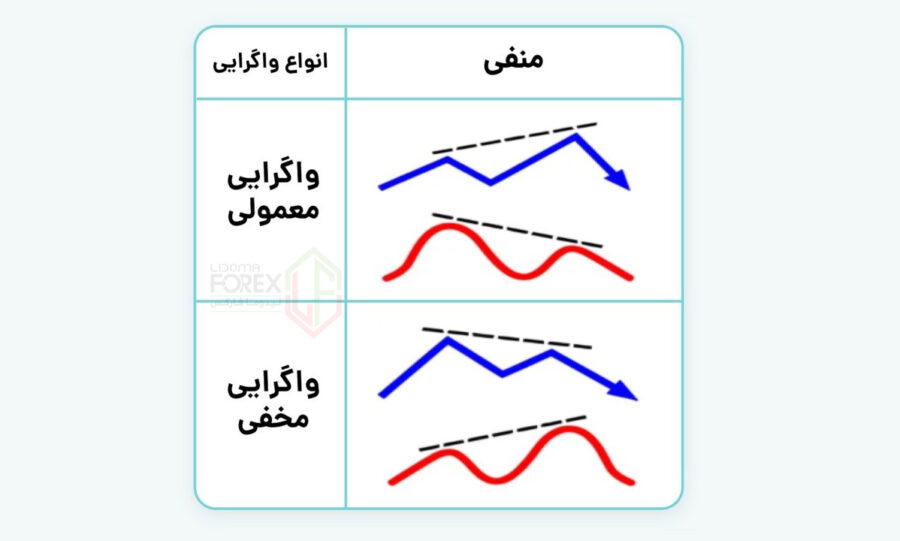

واگرایی علاوه بر اینکه از لحاظ مثبت و منفی بودن دو نوع است، از لحاظ مخفی و معمولی بودن نیز به دو نوع تقسیم میشود. پس واگرایی منفی در تحلیل تکنیکال میتواند مخفی یا معمولی باشد. آنچه اهمیت دارد این است که در واگرایی منفی، هم در نمودار قیمت و هم در نمودار شاخص فنی به سقفهای قیمتی توجه میکنیم.

حال در واگرایی منفی معمولی سقف دوم در نمودار قیمت بالاتر از سقف اول است، در حالی که سقف دوم در اندیکاتور پایینتر از سقف اول است. در واگرایی منفی مخفی سقف دوم در نمودار قیمت پایینتر از سقف اول است اما سقف دوم در اندیکاتور بالاتر از سقف اول است. تفاوت واگرایی مخفی و معمولی در این است که واگرایی معمولی سیگنال معکوس شدن روند است اما واگرایی مخفی معمولا سیگنالی بر ادامه روند است.

تفاوت دیگر در این است که واگرایی منفی معمولی در انتهای روند صعودی رخ میدهد اما واگرایی منفی مخفی در طول روند نزولی اتفاق میافتد. به همین دلیل گفته میشود واگرایی همیشه منجر به معکوس شدن روند نخواهد شد. اما در کل واگرایی منفی در تحلیل تکنیکال همان طور که از نامش پیداست یک سیگنال منفی و نزولی محسوب میشود. در تصویر زیر میتوانید واگرایی منفی معمولی و مخفی را مشاهده کنید.