بازار رنج (Range market یا range-bound market) وضعیتی در بازار است که قیمت برای یک دوره طولانی در محدوده خاصی حرکت میکند. معمولا، معاملهگران این دورهها را دوست ندارند، بنابراین سعی میکنند تا زمانی که این وضعیت ادامه دارد، از معامله اجتناب کنند. دلیل این موضوع بسیار ساده است. بیشتر استراتژیهای معاملاتی با هدف دنبال کردن روند قیمتی انجام میشوند و اگر روندی وجود نداشته باشد، معاملاتی نیز وجود نخواهد داشت.

در بازار رنج بزرگترین آسیب متوجه معاملهگران مبتدی است که اولین سود خود را در طول دورههای صعودی قوی به دست آوردهاند. هر زمان که بازار شروع به نوسان کند، استراتژیهای معاملاتی آنها اثربخشی قبلی خود را از دست میدهد و به دلیل تجربه کم در انجام معاملات، شروع به از دست دادن سود خود میکنند.

اما آیا این بدین معنی است که در بازار رنج کسب درآمد غیرممکن است؟ نه. برخی از معاملهگران استراتژیها یا سیستمهای معاملاتی خود را تنظیم میکنند تا دقیقاً با این نوع بازار سود بالایی به دست آورند. در اینجا برخی از این استراتژیها را نیز معرفی میکنیم.

بازار رنج چیست؟

همانطور که در تصویر زیر مشاهده میکنید، دورهای که قیمت در یک محدوده خاص نوسان میکند را بازار رنج مینامیم. دقت کنید در بازارهای رنج ممکن است تمام سقفها و کفها در مقادیر قیمتی دقیقی تشکیل نشوند. ویژگی اصلی بازارهای رنج، حرکت رو به جلوی قیمت بدون وجود یک روند مشخص است.

ویژگی بعدی، وجود مرزهای بالایی و پایینی است که در عین حال به عنوان مناطق مقاومت و حمایت عمل میکنند. با تعیین این «مرزها»، میتوانید پیشبینی کنید که قیمت کجا ممکن است تغییر جهت دهد. با اتصال دو نقطه روی نمودار و کشیدن یک خط بین آنها میتوانید یک نقطه مقاومت یا حمایت را پیدا کنید. همانطور که در مثال مشاهده میکنید، ما دو نقطه در اوج و دو نقطه در کف را به هم وصل کردهایم تا سطح مقاومتی و حمایتی را تشخیص دهیم.

استفاده از نقاط حمایت و مقاومت برای کسب سود در بازار رنج

نقاط حمایت و مقاومت اغلب پایه و اساس 50 درصد از استراتژیهای معاملاتی هستند. اگرچه این دو مفهوم حتی برای یک مبتدی بسیار ساده به شمار میروند، اما هنوز یک ابزار موثر برای تعیین نقاط ورود و خروج در بازار محسوب خواهند شد. از آنجایی که مناطق حمایت و مقاومت تنها پس از آزمایش قیمت شکل میگیرند، استفاده از آنها در بازار رنج یکی از سادهترین راهحلها برای معاملهگران به شمار میرود.

از سری مقالات مشابه این مطلب

استفاده از نقاط حمایت و مقاومت برای کسب سود در بازار رنج خیلی ساده است. فقط کافی است وقتی قیمت به حمایت رسید خرید کنید و وقتی قیمت به مقاومت رسید بفروشید. اما اشکال اصلی چنین استراتژی، احتمال زیاد از دست دادن پول در زمانی است که قیمت از یکی از مرزهای بازار عبور کند.

در صورتیکه حد ضرر به درستی تنظیم نشده باشد این اشکال میتواند ضررهای سنگینی به دنبال داشته باشد. بنابراین اگر این استراتژی را انتخاب کردید، به دنبال بازاری با بیش از دو برخورد به هر سطح حمایت یا مقاومت باشید.

انجام معامله بعد از خروج از محدوده در بازار رنج

انجام معامله بعد از خروج از محدوده در بازار رنج برعکس استفاده از سطوح حمایتی و مقاومتی است. در این حالت به جای اینکه به دنبال خرید روی حمایت و فروش روی مقاومت باشید، باید منتظر شکست حمایت (یا مقاومت) بوده و عمل مخالف را انجام دهید.

اگر قیمت از حمایت عبور کرد، باید یک موقعیت فروش باز کنید یا دارایی خود را بفروشید و اگر قیمت از مقاومت عبور کرد، باید یک موقعیت خرید باز کنید. اشکال اصلی این روش معاملاتی، احتمال وجود شکست جعلی است. اگر حد ضرر خود را به درستی تنظیم نکنید، ممکن است وقتی قیمت به محدوده بازگردد، پول زیادی از دست بدهید.

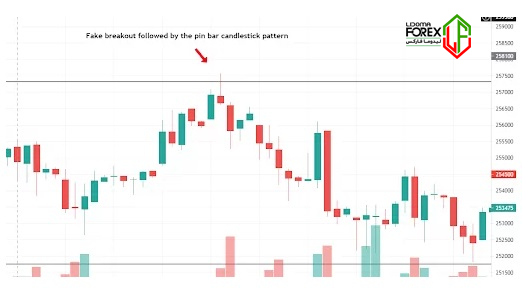

شکست جعلی محدوده قیمتی در بازار رنج

اگر استراتژی شما مبتنی بر شکست جعلی است، باید برخلاف آنچه دیگر معاملهگران انجام میدهند، عمل کنید. پس باید به جای خرید زمانی که قیمت از مقاومت عبور میکند، بفروشید. تنها چیزی که باید مد نظر قرار دهید الگوی شمعدانی است که به شما در مورد ماهیت شکست (اینکه واقعی است یا جعلی) کمک میکند. معمولاً اگر شکست جعلی باشد، الگوی شمعدانی دارای سایه بلند است.

پس از بسته شدن شمع، میتوانید تشخیص دهید که شکست واقعی است یا جعلی. اگر شمعدان بعدی در محدوده بازار رنج باز شود، تاییدیهای بر جعلی بودن شکست محدوده است. اگر شمع در سطح مقاومت ظاهر شود، معاملهگران یک موقعیت فروش باز میکنند و منتظر میمانند تا روند به حمایت بازار برسد تا بتوانند خرید کنند.

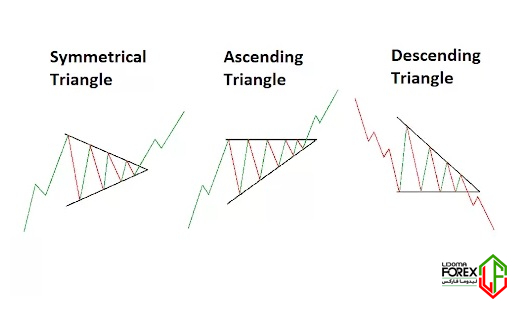

الگوهای معاملاتی سنتی مانند مثلث

بازار رنج ممکن است به شکل مثلث نیز ظاهر شود. الگوهای معاملاتی سادهترین چیزی نیست که میتوان در نمودار به آن توجه کرد، به خصوص برای معاملهگران مبتدی. اما گاهی اوقات یک نجاتدهنده واقعی خواهد بود. اگر متوجه نوعی مثلث در بازار رونددار شدید، میتوانید به راحتی تشخیص دهید که چه زمانی میتواند به طور بالقوه پایان یابد و کجا وارد یا خارج شوید.

مثلثهای متقارن، صعودی یا نزولی تقریباً شبیه هم هستند چون همگی یک ویژگی مشترک دارند و آن هم نوسان نزولی در دل یک مثلث است. نوسانات نزولی کاهش تدریجی دامنهای است که قیمت در آن حرکت میکند. در واقع انگار حرکت قیمت همواره باریک و باریکتر میشود. اگر بتوانید خطوط بالا و پایین الگوی مثلث را پیدا کنید میتوانید آن را تشخیص دهید.

حال اگر خط پایین و بالا مثلث شیبی یکسان اما در جهت مخالف داشته باشند، با یک مثلث متقارن روبرو هستید که حرکات آتی قیمت را به شما نشان نمیدهد. حال اگر خط بالایی مثلث شیبدار و خط پایینی مستقیم باشد، شما با یک الگوی مثلث نزولی روبرو هستید که ممکن است یک حرکت نزولی کوتاه مدت باشد.

از سری مقالات مشابه این مطلب

برعکس این وضعیت نیز مثلث صعودی است که معمولاً در یک روند صعودی کوتاه مدت ظاهر میشود که منجر به پایان بازار رنج و شروع یک روند صعودی بلندمدت خواهد شد.

استفاده از حجم برای تعیین انتهای بالقوه بازار رنج

حجم ابزاری ساده و در عین حال موثر برای یک معاملهگر باتجربه است. حتی اگر حجم فقط تعداد معاملاتی را که در بازار انجام میشود به شما نشان دهد، میتوانید به راحتی از آن برای تعیین اینکه آیا معاملهگران از شکست محدوده حمایت میکنند یا خیر استفاده کنید.

در طول انواع مختلف بازارها (رونددار یا رنج)، حجمها میتوانند نمایهها و الگوهای مختلفی را به شما نشان دهند که ممکن است به شما در تعیین تغییر روند یا ادامه آن کمک کند. اما متأسفانه حجم بهترین شاخص برای پیشبینی وضعیت بازار یا تعیین محدوده بازار رنج نیست. حتی اگر بتوانید به عنوان تأیید از آن کمک بگیرید اتکا تنها به حجم ممکن است منجر به زیان شود.

جمعبندی

حتی برای معاملهگران باتجربه هم کار در بازار رنج دشوار است. اکثر آنها از اندیکاتورهای اضافی در داخل سیستمهای معاملاتی خود استفاده میکنند تا از بازارهای رنج اجتناب کنند و در چنین بازارهایی پول خود از دست ندهند. با وجود اینکه راههایی برای معامله در بازارهای رنج وجود دارد اما هیچکدام هیچ فایدهای برای انجام معاملات در بازارهای بیثباتی که هر لحظه ممکن است تغییر جهت دهد ندارد.

اما اگر واقعاً به دنبال معامله در بازار رنج هستید، یکی از بهترین راهحلها استفاده از مناطق حمایت و مقاومت است. در این روش نیازی به استفاده از دهها شاخص و اندیکاتور مختلف ندارید و تنها با تشخیص سطح حمایت و مقاومت میتوانید کسب سود کنید.

اما مهمترین قانونی که همیشه باید رعایت کنید این است که از استراتژی معاملاتی که معمولاً در بازارهای پرطرفدار استفاده میشود اجتناب کنید. استراتژیهایی که دنبال کردن روند را هدف قرار میدهند در یک بازار رنج معمولا جواب نمیدهند. به همین دلیل است که معاملهگران فقط روی جفتهایی که شروع به نوسان میکنند، معامله خود را متوقف کرده و جفت ارز با یک روند دقیق را دنبال میکنند.

یکی دیگر از راههای اجرای آن، تغییر جفتهای معاملاتی است که در حال ردیابی و معامله در آنها هستید. با انتخاب یک جفت معاملاتی دیگر، این توانایی را خواهید داشت که به دنبال نموداری باشید که برای شما و استراتژی معاملاتی شما خوشایندتر است.